割安・高配当株の発掘術:ボリンジャーバンド指数を活用する

株式投資において、割安でありながら高い配当利回りを持つ銘柄を見つけることは、資産形成に必要な投資戦略の一つと言えるでしょう。しかし、上場株3,966(2025年4月時点)の銘柄の中から有望な候補を探し出すのは容易ではありません。そこで今回は、テクニカル分析の代表的な指標であるボリンジャーバンドに着目し、その指数を活用することで割安かつ高配当な株銘柄を効率的に掘り出す方法をお伝えしていきます。

ボリンジャーバンドとは?

ボリンジャーバンドは、移動平均線とその上下に標準偏差に基づいて描かれた2本の線(例/+2σ、-2σバンド)で構成されています。

図のチャートは日経平均225銘柄の平均チャートで、移動平均線を青、+2σを赤線、-2σを緑線にして株価の変動幅を視覚的に捉えました。

一般的に、株価が+2σバンドに近づくと買われすぎ、-2σバンドに近づくと売られすぎと判断されます。

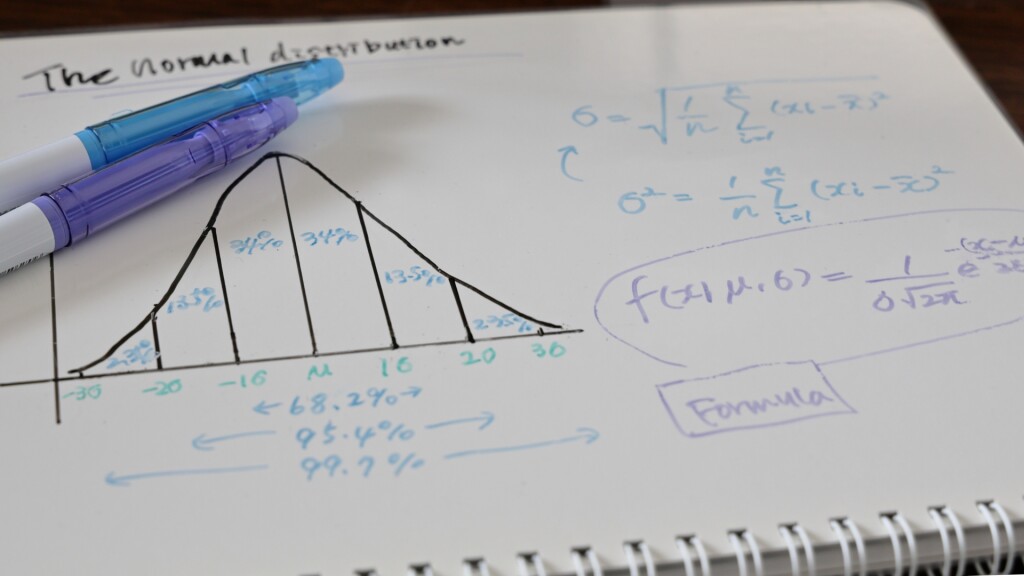

標準偏差とは?株価のばらつきを示す指標

標準偏差は高校の数学Ⅰで学ぶ、データの特徴を表す指標の1つですが、標準偏差(、シグマと読みます)は、データのばらつき具合を表す統計的な指標です。

ボリンジャーバンドにおいては、株価が移動平均線からどれくらい上下に変動しているか波の度合いを示します。

具体的には、ある一定期間の株価の終値データを用いて計算され、その数値が大きいほど、株価の変動幅が大きい(リスクが高い)、小さいほど変動幅が小さい(リスクが低い)と解釈できます。

標準偏差のイメージ

例えるなら、学力テストの点数をクラスに分けて考えてみましょう。

- 標準偏差が小さい場合: 生徒の点数が平均点が60点であった場合、ほどんどの生徒が60点の付近に集まっている状態です。つまり、生徒間の学力差があまりないと言えます。

- 標準偏差が大きい場合: クラスの点数が高い生徒もいれば低い生徒もいるなど、平均点の60点から大きく離れた点数を取る生徒が多い状態です。生徒間の学力差が大きいと言えます。

株価においても同様で、標準偏差が小さい時は株価が安定して推移していることが多く、大きい時は株価が大きく動きやすい状況を示唆します。

ボリンジャーバンドにおける標準偏差の役割

ボリンジャーバンドは、この標準偏差を利用して移動平均線から上下に一定の幅の線(バンド)を描画します。一般的に、±1σのバンド内には約68.3%、±2σのバンド内には約95.4%、±3σのバンド内には約99.7%の確率で株価が収まるとされています(正規分布を仮定した場合)。

割高&割安株で考える +2σ、-2σバンドの意味

コラムで触れた+2σ(プラス2シグマ)と-2σ(マイナス2シグマ)のバンドは、移動平均線からそれぞれ標準偏差の2倍離れた位置に引かれています。

- -2σバンド: 株価がこのバンドに近づく、あるいは下回る水準は、「統計的に見て、通常よりも大きく売られすぎている可能性」を示唆します。これが、割安の判断に用いられる理由の一つです。

- +2σバンド: 逆に、株価がこのバンドに近づく、あるいは上回る水準は、「統計的に見て、通常よりも大きく買われすぎている可能性」を示唆します。こちらが割高の目安です。

このように、標準偏差はボリンジャーバンドの幅を決定する重要な要素であり、株価の相対的な水準を統計的な視点で判断する上で役立ちます。

割安性の判断:-2σバンドの活用

平常時において、割安な株価水準にある銘柄を探す上で、ボリンジャーバンドの-2σバンドは有効な指標となります。株価が-2σバンド近辺、あるいはそれを下回る水準にある場合、統計的に見て株価が下振れしすぎている可能性が示唆されます。 トランプ氏の発言や日米の金融政策、市場全体の思惑によって株価が低迷しているケースも考えられますが、本来の企業価値に対して株価が割安になっている可能性をとらえる指標として、-2σバンドの活用に利点を感じていただけたのではないでしょうか

高配当利回りのスクリーニング

ボリンジャーバンドで株価が割安である可能性のある銘柄を絞り込んだら、次に配当利回りに注目します。配当利回りは、1株当たりの年間配当金を一株当たりの株価で割ったもので、投資額に対してどれくらいの配当が得られるかの指標となります。一般的に、配当利回りが高いほど、資産運用を目的とする投資家にとって魅力的な銘柄と言えるでしょう。

具体的なスクリーニング方法としては、以下の手順が考えられます。

- ボリンジャーバンドの-2σ近辺の銘柄を抽出する: 証券会社のスクリーニング機能などを活用し、直近の株価がボリンジャーバンドの-2σラインに近い、または下回っている銘柄をリストアップします。

- 高配当利回り銘柄を抽出する: 上記で抽出した銘柄の中から、運用目標金額から考えた基準(例えば、年利回り4%)を超える配当利回りの銘柄を絞り込みます。

- ファンダメンタルズ分析による裏付け: テクニカル分析によるスクリーニングだけでなく、企業の業績、財務状況、成長性などを分析するファンダメンタルズ分析を行います。特に、過去2年間の配当実績や将来の配当や株主優待などを確認することは重要です。

- PER(株価収益率)やPBR(株価純資産倍率)も参考にする: 割安性を多角的に評価するために、PERやPBRといった指標も併せて確認しましょう。PERやPBRについては過去の掲載コラムで詳しく解説しております。これらの指標が市場平均や同業他社と比較して低い水準にある場合、割安である確信が強まります。

株投資の注意点

ボリンジャーバンドの-2σバンドに株価が位置しているからといって、底値だったり、必ずしも株価が反転上昇するとは限りません。あくまでも確率的な見解です。

株の売買には心理的な要因に左右されるので、業績悪化や市場全体のトレンドによっては、そのまま下落を続ける可能性もあります。また、高配当利回りや株主優待だけに目を奪われるのではなく、事業の持続可能性や企業の財務健全性も十分に考慮して投資判断する必要があります。

まとめ

ボリンジャーバンド指数を活用した割安・高配当株の発掘は、テクニカル分析とファンダメンタルズ分析を組み合わせることで、より精度の高い投資判断に繋がる可能性があります。今回ご紹介した方法を参考に、 長期投資の投資戦略に新たな視点を取り入れてみてはいかがでしょうか。

※くれぐれも投資判断はご自身の責任において行うようにしてください。